Tests de dépréciation d’actifs dans le contexte de Covid-19 : pratiques observées chez les sociétés du CAC 40

Nous avons réalisé notre étude de benchmark de l’information financière portant sur la mise en œuvre des tests de dépréciation d’actifs par un échantillon de 20 groupes du CAC 40 pour la clôture annuelle 2020. Si tous les groupes de l’échantillon communiquent sur la mise en œuvre des tests de dépréciation sur l’ensemble de leurs actifs, la clarté et l’étendue des informations fournies sur les hypothèses clés retenues, ainsi que sur la prise en compte des effets Covid dans les tests de sensibilité, sont hétérogènes.

1. Rappel de la norme IAS 36 et des recommandations de l’AMF

1.1. Indices de perte de valeur

D’une part, la norme IAS 36 (para. 9) demande à l’entité de déterminer à la fin de chaque période de présentation de l’information financière s’il existe un indice de perte de valeur de ses actifs. D’autre part, qu’il y ait un indice de perte de valeur ou non, l’entité doit aussi effectuer un test de dépréciation annuel sur les immobilisations incorporelles à durée d’utilité indéterminée et sur le goodwill acquis dans un regroupement d’entreprises (IAS 36.10).

La liste des indices de perte de valeur fournie par la norme IAS 36 est large et non exhaustive : détérioration de l’environnement économique, baisse des revenus ou des performances réalisées par rapport aux exercices précédents ou aux budgets, valeur comptable de l’actif net de la société supérieure à sa capitalisation boursière, etc.

L’AMF rappelle l’importance d’identifier l’existence d’indices de perte de valeur à la clôture annuelle pour les actifs non financiers amortissables, et de procéder, le cas échéant, à un test de dépréciation, même si de tels tests auraient déjà été conduits à la clôture semestrielle. Dans le contexte de Covid-19, on peut s’attendre à une recrudescence de la présence d’indices de perte de valeur.

1.2. Description des hypothèses clés retenues

Les normes IAS 36.134 et IAS 1.125 demandent aux sociétés de décrire les principales hypothèses utilisées pour élaborer leurs projections de flux de trésorerie.

Les projections de flux de trésorerie doivent refléter des hypothèses raisonnables et justifiables représentant la meilleure estimation de la direction des conditions économiques attendues durant la durée d’utilité de l’actif, en donnant un poids plus important aux éléments probants externes (IAS 36.33a).

L’AMF recommande aux sociétés de porter une attention particulière à la description des hypothèses clés retenues dans leurs tests de dépréciation, notamment des hypothèses opérationnelles, en fournissant des explications sur l’évolution de celles-ci depuis les états financiers semestriels. Le régulateur insiste sur l’importance de mettre à jour l’ensemble des hypothèses financières et opérationnelles pour les tests annuels dans le contexte de la crise de Covid-19.

1.3. Présentation des analyses de sensibilité

Les normes IAS 36.134 et IAS 1.129 requièrent de présenter la sensibilité des tests de dépréciation à une variation raisonnablement possible des hypothèses clés.

L’AMF recommande aux sociétés d’apporter une attention particulière aux hypothèses clés retenues et d’accroître l’amplitude des variations jugées raisonnablement possibles des hypothèses clés utilisées dans leurs tests de sensibilité. Dans le contexte de Covid-19, il pourra être utile de présenter une sensibilité à un éventuel décalage de l’horizon de retour à une situation économique normale et d’adapter l’information communiquée à la situation de la société.

Lorsque la société estime qu’aucune variation raisonnablement possible des hypothèses clés ne peut conduire à constater une dépréciation, l’AMF lui recommande de chiffrer les variations d’hypothèses clés considérées comme raisonnablement possibles afin de rassurer et d’éclairer les utilisateurs.

Par ailleurs, l’AMF encourage les sociétés à présenter leurs analyses de sensibilité sous forme de marge de sécurité ou de valeur-seuil (hypothèses à partir desquelles la valeur recouvrable devient inférieure à la valeur comptable) afin de permettre au lecteur des états financiers de mieux appréhender les marges existantes.

2. Pratiques observées chez les sociétés du CAC 40

2.1. Indices de perte de valeur

Nous observons que peu de sociétés de notre échantillon ont communiqué de manière étendue et spécifique sur l’identification des indices de perte de valeur de leurs actifs.

Les indices externes cités par les groupes du CAC 40 sont : la hausse significative du taux d’intérêt et du taux d’actualisation, la dégradation importante de la prévision de croissance du PIB établie par le FMI, la détérioration des environnements économiques locaux et l’évolution de la capitalisation boursière du groupe.

Les indices internes cités sont : la baisse d’un pourcentage du chiffre d’affaires et de l’EBE, la dégradation significative d’un ratio spécifique à l’entité ou à son secteur (CARREFOUR), la perte d’un client majeur, l’écart significatif de la performance économique de l’actif par rapport au budget et la non-exécution d’un contrat significatif de longue durée dans les conditions prévues (VEOLIA). Par exemple, le groupe ACCOR a fourni les seuils de baisse de la performance économique à partir desquels il considère qu’il existe un indice de perte de valeur potentielle (voir figure 1).

Figure 1 : Extrait du document d’enregistrement universel 2020 du Groupe ACCOR

Indice de perte de valeur

Les indices de perte de valeur sont identiques pour l’ensemble des métiers :

- Baisse de 15 % du Chiffre d’affaires à périmètre et change constants ; ou

- Baisse de 30 % de l’Excédent brut d’exploitation (« EBE » à périmètre et change constants.

2.2. Description des hypothèses clés retenues

Toutes les sociétés de l’échantillon ont communiqué sur les hypothèses clés retenues qui sont le taux d’actualisation (ou le coût moyen pondéré du capital), le taux de croissance à long terme et le taux de marge opérationnelle.

Néanmoins, nous observons que peu de sociétés de l’échantillon ont commenté les évolutions des hypothèses retenues pour les tests annuels par rapport aux tests effectués au 30 juin, comme cela a été recommandé par l’AMF.

Certains groupes (par exemple, Groupe ACCOR) ont mentionné avoir recours à des sources externes dans la détermination de leurs hypothèses opérationnelles et financières.

2.2.1. Taux d’actualisation

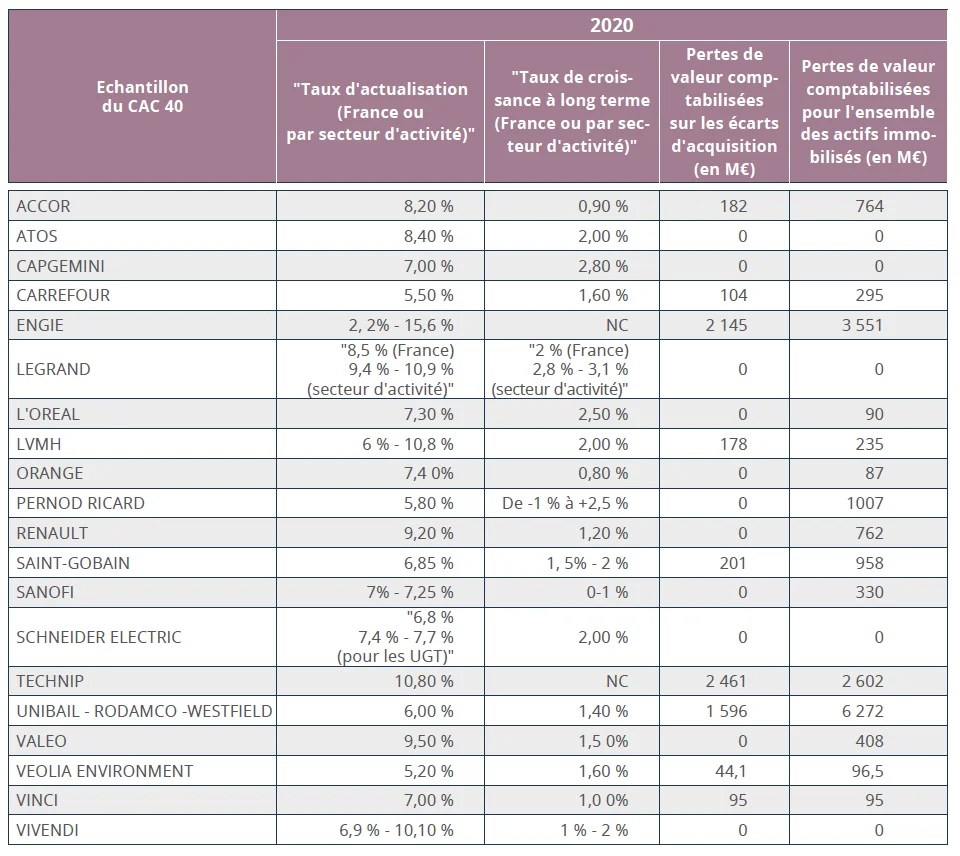

Tous les groupes de l’échantillon ont communiqué sur les taux d’actualisation qu’ils ont retenus dans leurs tests de dépréciation, par zone géographique ou par secteur d’activité. Cependant, l’étendue des informations fournies sur les modalités de détermination des taux d’actualisation varie d’un groupe à l’autre. VEOLIA mentionne notamment la prise en compte du risque pays spécifique à chaque UGT dans le taux d’actualisation, les autres risques étant appréhendés dans les flux de trésorerie futurs. En effet, les taux d’actualisation retenus dans notre échantillon varient fortement d’un groupe à l’autre, de 5,2 % à 9,2 % pour la France et de 2,2 % à 15,6 % par secteur d’activité (voir l’annexe 1).

2.2.2. Taux de croissance à long terme

De même, les taux de croissance à long terme retenus par les sociétés de l’échantillon sont de 0,9 % à 2,8 % pour la France et de 0 % à 3,1 % par secteur d’activité (voir l’annexe 1). Par ailleurs, peu de sociétés ont commenté les évolutions des taux d’actualisation et des taux de croissance à long terme utilisés pour les tests annuels 2020 par rapport à ceux réalisés dans les périodes précédentes.

2.2.3. Durée de projection de flux de trésorerie

Selon la norme IAS 36. 35, la direction de l’entité doit utiliser les projections de flux de trésorerie fondées sur des budgets couvrant une période de cinq ans au maximum. Le cas échéant, elle doit démontrer sa capacité à déterminer de manière fiable les prévisions de flux de trésorerie sur une période supérieure à cinq ans. Néanmoins, nous observons que peu de sociétés ont développé en annexe l’information sur la justification de la durée de projection de flux de trésorerie retenue.

2.2.4. Valeur terminale

Nous observons un manque de précision des informations fournies sur la valeur terminale. Néanmoins, le Groupe CARREFOUR a fourni notamment une information détaillée sur les modalités de détermination de la valeur terminale (voir figure 2).

Figure 2 : Extrait du document d’enregistrement universel 2020 du Groupe CARREFOUR

La valeur d’utilité par actualisation de flux de trésorerie futurs sur une période qui n’excède en général pas 5 ans avec détermination d’une valeur terminale calculée à partir de l’extrapolation des données de la dernière année au taux de croissance perpétuelle et l’utilisation d’un taux d’actualisation spécifique par pays. Les flux de trésorerie futurs retenus par les tests de dépréciation réalisés pour l’exercice 2020 ont été estimés à partir des trajectoires financières établies par la Direction Générale du pays et validées par la Direction Générale du Groupe.

2.3. Analyses de sensibilité et prise en compte des effets Covid dans les tests de sensibilité

Les analyses de sensibilité communiquées par les groupes du CAC 40 portent principalement sur l’augmentation du taux d’actualisation (ou du coût moyen pondéré du capital), ainsi que sur la baisse du taux de croissance à long terme et du taux de marge opérationnelle.

Conformément aux recommandations de l’AMF, la plupart des sociétés de notre échantillon ont présenté leurs analyses de sensibilité sur les hypothèses clés retenues sous forme de marge de sécurité ou de valeur-seuil (voir figure 3).

Figure 3 : Extrait du document d’enregistrement universel 2020 du Groupe VIVENDI (31/12/2020)

Cependant, les informations fournies dans les états financiers des sociétés sélectionnées ne permettent pas d’appréhender facilement l’importance des variations des hypothèses clés utilisées dans les tests de sensibilité en 2020 par rapport à 2019.

Certains groupes (ACCOR, VIVENDI, VEOLIA, VINCI) ont présenté l’horizon de retour à un niveau normal d’activité comme hypothèse centrale de la crise et la variation de celle-ci dans leurs tests de sensibilité (voir les figures 4 et 5).

Figure 4 : Extrait du document d’enregistrement universel 2020 du Groupe VINCI

Dans le contexte de la Covid-19, les tests de perte de valeur ont été réalisés au 31 décembre 2020 sur la base des hypothèses du management des différents pôles ou divisions, en adéquation avec les prévisions macroéconomiques de leur secteur d’activité et de leur zone géographique d’implantation :

- VINCI Airports : hypothèse de retour au trafic passagers précrise (2019) entre 2023 et 2026, selon les plates-formes et la typologie des clients. Retour du trafic passagers à son niveau initialement projeté en 2030 ;

- VINCI Highways : hypothèse d’un retour au trafic précrise courant 2022 ;

- groupe ASF : hypothèse de retour en 2022 à un niveau proche de celui de 2019 ;

- VINCI Energies Amérique du Nord : les hypothèses opérationnelles ont été révisées suite à la crise de la Covid-19, qui a particulièrement touché certaines activités et régions de cette UGT au premier semestre 2020. Une dépréciation de 67 millions d’euros a été comptabilisée en 2020, dont 50 millions d’euros au 30 juin 2020.

Les autres UGT de la branche contracting ont retrouvé en grande majorité au cours du second semestre 2020 un niveau d’activité proche de celui de 2019.

Figure 5 : Extrait du document d’enregistrement universel 2020 du Groupe VIVENDI

Les plans d’affaires de Vivendi Village intègrent une hypothèse de retour à un niveau normal d’activité au quatrième trimestre 2021. À la suite des analyses de sensibilité effectuées, le report éventuel d’un an du retour à un niveau normal d’activité ne devrait pas avoir d’incidence significative sur les perspectives de valorisation à long terme et pourrait se traduire par une baisse limitée de la valeur recouvrable (estimée à -13 %), qui resterait supérieure à la valeur nette comptable des UGT concernées.

2.4. Montants des dépréciations comptabilisés en 2020

Cinq groupes de notre échantillon n’ont comptabilisé aucune dépréciation sur leurs actifs en 2020. Pour les groupes qui ont comptabilisé les dépréciations de leurs actifs en 2020, les montants des pertes de valeur enregistrés varient de 87 millions d’euros à 6 272 millions d’euros (2). Ces groupes ont présenté les pertes de valeur sur leurs actifs dans les produits et charges non-courants ou dans le résultat opérationnel et sur une ligne séparée « pertes de valeur ».

Enfin, la communication financière sur les tests de dépréciation reste encore très attendue lors de la prochaine publication des comptes semestriels et annuels, notamment sur les évolutions des hypothèses clés par rapport à 2020, ainsi que sur le respect des critères définis par la norme IAS 36 en cas de reprise des pertes de valeur antérieurement comptabilisées sur les actifs hors goodwill.

Annexe 1 : Taux d’actualisation et taux de croissance à long terme utilisés par les groupes du CAC 40 dans leurs tests de dépréciation 2020

Télécharger notre fiche :

Notre cabinet se tient à votre disposition pour vous accompagner dans cette nouvelle réforme.

N’hésitez pas à nous contacter.